Les marchés actions ont débuté le mois de novembre avec vigueur grâce à des résultats d’entreprises globalement supérieurs aux attentes et une croissance toujours solide. Les investisseurs ont été également rassurés par le ton accommodant adopté en début de mois, par le président de la Réserve Fédérale Jerome Powell concernant son programme d’achats mensuels d’actifs lors de la réunion de politique monétaire, a souligné Jacques De Panisse, président d’Optigestion. « Les marchés ont un peu tendance à tout voir en rose… Il faut reconnaître que les communications des banques centrales se sont très bien passées : les annonces concernant le « tapering » et les taux ont été bien accueillies », a confirmé Patrick Guérin, co-directeur de la gestion chez Bordier & Cie France. Ignorant l’accélération de l’inflation et le ralentissement de la Chine pourtant mis en en avant par des spécialistes comme Xavier Gérard, gérant chez Optigestion ou l’économiste indépendante Véronique Riches-Flores, les investisseurs se sont renforcés sur les actions, permettant à de nombreux indices de tutoyer les sommets. Le CAC 40 a ainsi rapidement dépassé les 7 000 points, un niveau jamais atteint depuis 21 ans, avant d’atteindre le 17 novembre un record de clôture à 7 156 points. Mais, vendredi 26 novembre, alors que les Américains fêtaient à la fois Thanksgiving et le Black Friday, la détection d’un nouveau variant baptisé Omicron, annoncé comme très contagieux et plus résistant aux vaccins, a brusquement ravivé l’aversion pour le risque. Un scénario que redoutait Patrick Guérin. Les investisseurs ont fui les actions et les matières premières et notamment le pétrole, pour se rabattre sur les obligations souveraines, le yen et l’or, considérés comme des valeurs refuges. Logiquement, les secteurs liés à la réouverture des économies (hôtellerie, transport aérien, commerce) moteurs du rallye débuté en octobre, ont essuyé des prises de bénéfices tandis que des valeurs européennes comme celles de la santé ou de la grande consommation ont mieux résisté car plus défensives, une caractéristique soulignée par Benjamin Thomas, COO, de Lynceus Partners. La tendance a été similaire à Wall Street où les trois principaux indices, le Dow Jones, le S&P500 et le Nasdaq, ont enregistré au cours de la première quinzaine de nouveaux records avant de refluer. Dans cet environnement volatil, Jerome Powell, a renforcé l’incertitude en laissant entendre que la banque centrale américaine pourrait accélérer la réduction de ses achats d’actifs face à la hausse d’une inflation qu’il ne juge plus « transitoire » mais bien persistante, rejoignant ainsi l’analyse de bon nombre d’économistes, comme Véronique Riches-Flores. Au final, la correction a ramené les marchés européens à leur niveau de début d’octobre. Les marchés émergents ont principalement souffert des craintes sur la Chine et de la hausse des coûts matières premières liés aux problèmes d’approvisionnement.

Catégorie : Uncategorized

Regain d’optimisme

Les marchés actions sont repartis à la hausse en octobre, Wall Street battant de nouveaux records. Le mois avait pourtant débuté comme s’était achevé septembre, sur une note incertaine. Les investisseurs continuaient de s’inquiéter du ralentissement de la conjoncture observé depuis quelques mois et de la persistance de l’inflation. « Derrière l’écran de fumée d’un scénario de croissance mondiale toujours exceptionnellement dopé par les acquis du rattrapage de la fin de l’année dernière, la situation économique se révèle de plus en plus complexe et les perspectives de plus en plus incertaines », écrivait Véronique Riches-Flores début octobre. Pourtant, les indices ont rapidement repris le chemin de la hausse.

Plusieurs facteurs expliquent cette embellie. En premier lieu, l’économie chinoise, a rassuré. « La forte chute du PMI chinois des services avait pris les observateurs par surprise le mois dernier. Expliquée dans un premier temps par un contrecoup temporaire des restrictions sanitaires et la paralysie de certains ports, l’affaire Evergrande a, depuis, apporté un nouvel éclairage sur les risques assortis à l’économie chinoise, écrit l’économiste. Le rebond du PMI ce mois-ci est donc une bonne nouvelle » observe-t-elle. Surtout, comme le souligne Patrick Guérin, co-directeur de la gestion chez Bordier & Cie (France), « les publications trimestrielles des sociétés, tant aux États-Unis qu’en Europe, ont largement dépassé les attentes, comme par exemple L’Oréal et Hermès en France ou les bancaires en Europe et aux États-Unis ». Une analyse partagée par Benjamin Philippe, gérant chez Optigestion : « les investisseurs observent surtout le discours des managements. Danone a publié de bons chiffres trimestriels mais son discours est apparu trop prudent et dans la séquence actuelle, les marchés sanctionnent la prudence. Il y a, à l’inverse, des révisions à la hausse des perspectives pour certains dossiers qui logiquement ont été très recherchés ». Contrairement aux prévisions, la plupart des multinationales sont parvenues à compenser la flambée des coûts des matières premières et les problèmes d’approvisionnement. L’enjeu est d’importance, comme le rappellent Benjamin Thomas, directeur des investissements chez Lynceus Partners et Jacques de Panisse, président du directoire d’Optigestion. « Avec ou sans pricing power, la préservation des marges semble inévitable pour tout dirigeant avisé qui a pris conscience du grand virage qui se profile dans les années à venir. Privilégier l’intérêt du client serait une décision favorable à court terme mais rédhibitoire dans quelques années ». Dans cet environnement de marché redevenu porteur, les marchés attendaient avec intérêt les décisions des principales banques centrales, début novembre. « Il n’y a plus de doute possible, la banque centrale américaine n’a plus de marge de manœuvre après les chiffres d’inflation de septembre et devra passer à l’action », assurait Véronique Riches-Flores. A l’image de l’économiste, les marchés ont donc largement anticipé le début du « tapering », soit la réduction des rachats d’actifs de la Réserve Fédérale, annoncé début novembre. Surtout, comme le pense Patrick Guérin, et une partie des investisseurs, l’inflation devrait rester transitoire, reléguant le scénario d’une hausse des taux aux États-Unis à la fin de l’année prochaine.

La fin du rallye

Le rallye des marchés actions a pris fin en septembre. Le mois avait pourtant bien débuté, le CAC 40 s’approchant de son record de septembre 2000 dans le sillage des conclusions rassurantes du séminaire des banquiers centraux de la Réserve fédérale, fin août. « Le président de la Fed, Jerome Powell a prononcé un discours minimaliste dans lequel il a confirmé un biais accommodant », explique Xavier Gérard, vice-président du directoire et associé chez Optigestion. Mais l’optimisme des investisseurs a été rapidement tempéré par des créations d’emplois décevantes aux États-Unis. « C’était le scénario redouté, d’un accès de faiblesse des créations d’emplois accompagné d’une accélération des salaires susceptible de mettre la Fed dans l’embarras », décrypte Véronique Riches-Flores, économiste indépendante et fondatrice de RichesFlores Research.

Dans ce contexte, les marchés attendaient avec intérêt les conclusions de la réunion de la Réserve fédérale du 22 septembre. Or, à A l’image de la BCE et de la Banque d’Angleterre, l’institution a pris acte de la solidité de la reprise en cours mais aussi des tensions inflationnistes, notamment dans l’énergie. Dès lors, elle a, indiqué son intention de débuter la réduction de ses achats d’actifs (tapering) cette année et de relever ses taux dès l’an prochain, et non plus en 2023. « Jerome Powell a surpris les marchés en actant pour la première fois clairement qu’il était temps de changer de politique monétaire », commente Patrick Guerin, directeur de la Gestion et directeur de la Clientèle Privée de Bordier & Cie. « Sur le marché obligataire, la réaction a été brutale. Le rendement du Bon du Trésor à 10 ans a bondi d’une vingtaine de points de base en quelques jours pour dépasser le seuil symbolique de 1,5%. Cette tension sur les taux n’est pas près de s’arrêter », souligne le professionnel sur BSmart. Ce regain de nervosité s’est rapidement propagé aux marchés actions comme en témoigne le repli de 3% du CAC 40 en trois séances. « Le rebond des taux et le repli des actions montrent que les investisseurs redoutent une poursuite de l’accélération des prix au cours des mois à venir », explique le directeur de la Gestion et directeur de la Clientèle Privée de Bordier & Cie. La Chine a également suscité l’inquiétude. Alors que la croissance du pays semble marquer le pas, le risque de faillite du promoteur immobilier Evergrande a ravivé la crainte d’une crise à la « Lehman Brohers » qui pourrait fragiliser le système financier chinois et peut être mondial. « La perte de confiance à l’égard des entreprises chinoises et du financement du crédit peut créer un effet-domino. Nous sommes dans une situation où si un gros élément fait défaut, la déferlante peut être bien plus large. Elle risquerait ainsi de ne pas être circonscrite au seul secteur de l’immobilier, et affecter le marché du crédit dans sa globalité car la surchauffe est mondiale », prévient Véronique Riches-Flores. Dans un environnement de marché plus volatil, Patrick Guérin recommande plus que jamais aux investisseurs d’investir dans le temps long en privilégiant les entreprises qui possèdent un profil de croissance régulier et qui bénéficient d’un bon profit power, même si elles semblent chères aujourd’hui.

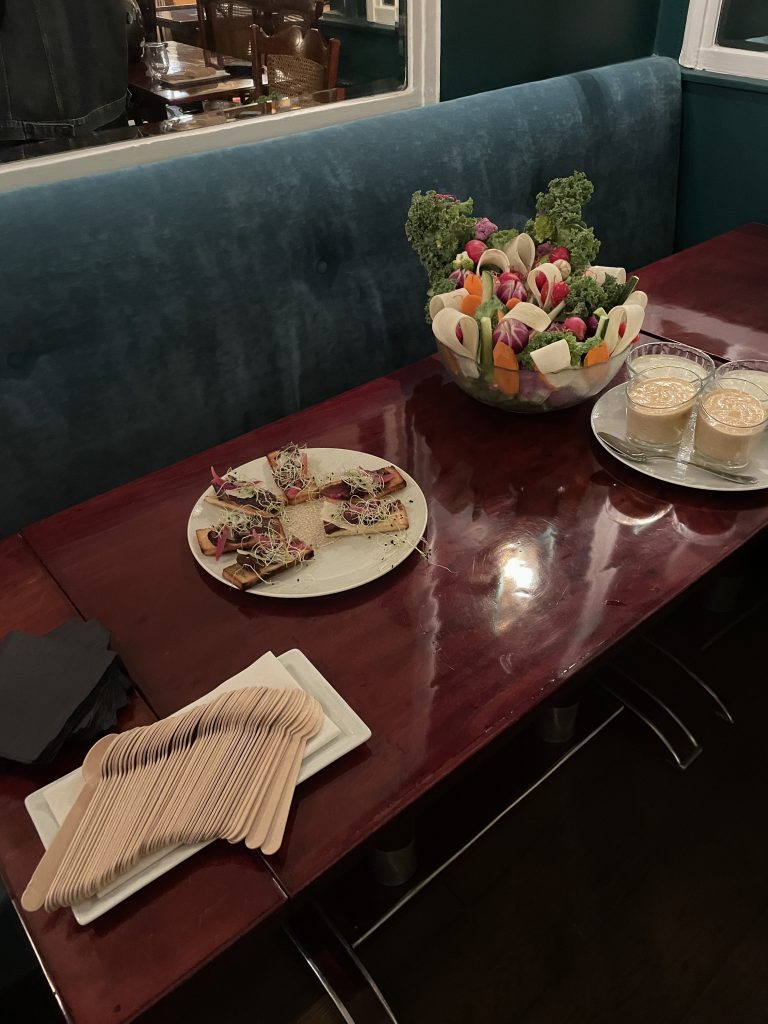

COM’Value a fêté ses 3 ans

Le 28 septembre dernier, pour la deuxième année consécutive, COM’Value a célébré son anniversaire avec ses clients et un certain nombre de journalistes économiques et financiers de la place.

Le début du mois de juillet a été chaotique pour les actifs à risques

Le début du mois de juillet a été chaotique pour les actifs à risques. « Les marchés s’étaient projetés dans un monde post-pandémique grâce à l’avancée des campagnes de vaccination, mais la recrudescence de l’épidémie liée au variant Delta a remis en cause leurs certitudes », expliquait Benjamin Thomas, directeur des investissements de Lynceus Partners. Pour autant, les investisseurs ont ensuite repris confiance, et permis aux marchés de connaître un bel été.« Toutes les planètes sont alignées, les marchés financiers devraient continuer de progresser », affirmait ainsi, début juillet, Jacques de Panisse. Le président du directoire, gérant et associé d’Optigestion a donc vu juste. En revanche, prévenait-il, « la situation est peut-être plus fragile qu’il n’y paraît en raison du risque inflationniste aux États-Unis, de valorisations parfois excessives et du variant Delta ». Conscient de cette fragilité, Jerome Powell a tenu fin août un discours accommodant lors du séminaire de Jackson Hole. Le président de la Fed n’entend pas répéter la même erreur que Ben Bernanke en 2013 lors que ce dernier a durci trop vite sa politique monétaire et freiné la reprise. « La prudence du président de la Fed a rassuré ceux qui redoutaient que l’envolée de l’inflation n’accélère la disparition du soutien monétaire », explique Véronique Riches-Flores.

Mais, le ralentissement inattendu du marché de l’emploi aux États-Unis a ravivé l’inquiétude « C’était le scénario redouté, d’un accès de faiblesse des créations d’emplois accompagné d’une accélération des salaires susceptible de mettre la Fed dans l’embarras. En août, les créations d’emplois n’ont pas excédé 235.000. Il s’agit donc d’une sérieuse », ajoute l’économiste et fondatrice de RichesFlores Research. D’autant qu’en Chine aussi, le tableau semble se noircir. « L’activité manufacturière n’était déjà pas brillante en Chine ces derniers temps et la situation, sur ce front, ne s’est pas améliorée en août mais, surtout, les espoirs que les services prennent le relais d’une industrie en panne de croissance ont été balayés », poursuit Véronique Riches-Flores. Dans un contexte plus incertain, les investisseurs seront particulièrement attentifs ces prochaines semaines aux signaux adressés par les banques centrales et aux prochains indicateurs d’activités. D’un point de vue sectoriel, la poursuite du rallye a profité cet été aux valeurs technologiques, qui figurent parmi les plus recherchées depuis le début de l’année. A la Bourse de Paris, c’est cependant Saint-Gobain qui domine le CAC 40 avec un bond de 64%. Le fabricant de matériaux de construction a profité de l’appétit des investisseurs pour les valeurs exposées à la fois au cycle et aux tendances séculaires comme la transition énergétique. « Saint-Gobain est un acteur de référence dans le monde de la construction durable, empruntant une trajectoire de croissance et de rentabilité historiquement positive« , confirme Bordier & Cie (France).